マンスリーレター11月号

静止軌道?

最近の米国の経済指標は、ノーランディング(無着陸)を示唆している。インフレ率がFRBの目標に近づいている一方で、経済成長率が潜在成長率を上回るか、それと同等の水準を維持しているためだ。

2024.10.28

- ノーランディング? : 最近の米国の経済指標は、「ノーランディング(無着陸)」を示唆している。インフレ率が米連邦準備理事会(FRB)の目標に近づいている一方で、経済成長率が潜在成長率を上回るか、それと同等の水準を維持しているためだ。

- 米国大統領選挙は接戦 : 米国大統領選挙が間近に迫るなか、結果の予想が困難なほどの接戦が続いている。投資家には、選挙リスクをヘッジしつつ、投資の継続を勧める。

- 中国の財政刺激策 : 中国は財政刺激策の計画を発表したが、財政パッケージの規模はまだ不明である。債務デフレサイクルを打ち破るには、複数年にわたる刺激策を実施するという明確な確約が必要である。

- 資産配分 : 株式では米国およびグローバル株式をNeutra(中立)からAttractive(魅力的)に引き上げる。金もAttractiveを維持し、米ドルは引き続きUnattractive(魅力度が低い)とする。

米連邦準備理事会(FRB)は2022年、1980年代以来最速となる利上げサイクルを開始した。これは、米国経済が力強く成長し、40年ぶりの高水準に達したインフレ率に対処するための措置だった。

私はこの状況を大気圏外から帰還する宇宙船にたとえ、2つの可能性を示した。「ソフトランディング(軟着陸)」のシナリオでは、インフレ率が急速に低下する一方、経済成長率は潜在成長率をわずかに下回る。一方、「ハードランディング(硬着陸)」では、インフレ率が高止まりする一方、経済成長率が急速に鈍化して景気後退のリスクを帯びる。

FRBはソフトランディングを実現できるのか、それとも景気後退を引き起こすのかという議論が、それ以来投資家を悩ませている。しかし、最近の米国の経済指標は、我々に第3の「ノーランディング(無着陸)」シナリオの検討を促している。インフレ率がFRBの目標に近づいている一方で、経済成長率が潜在成長率を上回るか、それと同等の水準を維持しているからだ。

本レターでは、米国のインフレ率、労働市場、そして最近の国内総生産(GDP)の年次改定における上方修正とそのインプリケーションを再検討する。最も重要な点は、マクロ経済の見通し改善により、株式市場に対する我々のポジティブな見通しが強まっているということだ。米国の大統領選挙が迫る中で、この見方に対するリスクも検討する。次に、喫緊の課題に対処するために、大規模な景気刺激策に乗り出している中国を取り上げる。

米国経済見通しがより楽観に傾いたことから、我々は米国株式への投資判断をNeutral(中立)からAttractive(魅力的)へと引き上げ、2025年6月時点でのS&P 500種株価指数の予想値を6,300、同12月を6,600に設定した。グローバル株式(MSCIオール・カントリー・ワールド指数)の投資判断も、NeutralからAttractiveに引き上げる。債券では、投資適格債がAttractiveとする見方を維持する。金(gold)も引き続きAttractiveとし、米ドルは引き続きUnattractive(魅力度が低い)とする。

米国経済:ノーランディング?

米国経済に何が起きているのか?

最近のマクロ経済データによると、米国経済は穏やかな成長(「ノーランディング」)シナリオに向かっている模様である。

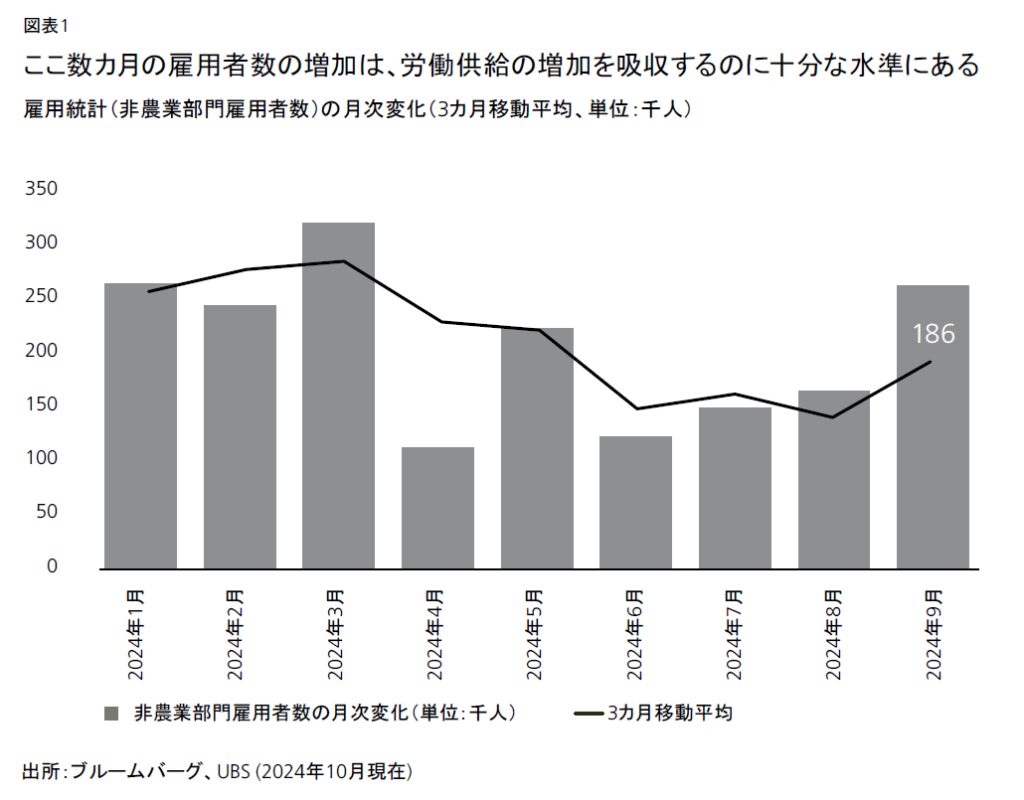

第1に、労働市場は以前の想定よりも堅調である。9月の非農業部門雇用者数は25万4千人の増加と、コンセンサス予想の15万人を大幅に上回った。さらに、7、8月の数値も合計で7万2千人が上方修正された。その結果、この3カ月の雇用者数の伸びの平均は18万6千人に増加し、労働供給の伸びを十分に吸収する健全な水準となった。さらに、8月の雇用動態調査(JOLTS)における求人件数も増加し、労働力への健全な需要を示した。

第2に、米国経済は予想よりも好調だ。米商務省経済分析局による過去5年間の国民経済計算の年次改定値によると、2019年以降のGDP成長率は年平均2.5%になっている。所得の伸びは大幅に上方修正され、家計支出も所得水準と同様に上昇している(どちらも実質ベースで約3%の伸び率)。貯蓄率は4.8%で、パンデミック前の10年平均(6.2%)より低いものの、家計のバランスシートの強さを考えると持続可能に見える。失業率(4.05%)はFRBの長期予想(4.20%)を依然下回っている。

第3に、米国のインフレ率は、依然として前月比のデータでノイズがあり不安定だ。9月の食品とエネルギーを除くコア消費者物価指数(CPI)は、住居費を除くサービスに牽引され、2カ月連続で前月比0.3%の上昇となった。しかし、米国の全体的なディスインフレ傾向は変わっていない。FRBがインフレ指標として重視する個人消費支出(PCE)物価指数の最新の数値は、年間インフレ率が2021年2月以来の最低水準に達したことを示した。

以上をまとめると、景気指標を見る限り、短期的な景気後退のリスクは限定的で、米国の景気拡大は持続可能であるようだ。また、米国の中期的な潜在成長率がFRBの長期予想である1.8%を大きく上回ることが示唆されており、堅調な経済成長の中でインフレ率が低下してFRBの目標に近づいた理由を説明している。

こうした状況はFRBにどのような影響を及ぼすか?

我々は年内にあと50ベーシスポイント(bp)、2025年にはさらに100bpの利下げの見通しを維持する。

最近の労働市場のデータは予想を上回ったが、たった1度の良好な雇用統計だけでは、FRBが次の2回の政策決定会合で利下げを見送る十分な理由にはならないだろう。FRBが50bpの利下げで金融緩和を開始した理由の1つは、労働市場への懸念だった。したがって、最新のデータで一安心できたとは言え、FRBはペースを緩めるとしても、それでも金融緩和を実施したいと考えているだろう。同様に、9月のインフレ率が予想を上回ったため、この傾向が続けば、FRBは年内の残りの会合で一度利下げを見送る可能性が高まるが、利下げ停止の期間の延長には、より継続的な強いインフレデータが必要だろう。

さらに、フェデラルファンド(FF)金利(現在は下限が4.75%)は、FRBの推定中立金利(2.9%)を依然大きく上回っている。つまり、FRB当局者は政策金利がまだ引き締め水準にあるとみているようだ。最近の景気指標が好調とは言え、積極的な金融引き締め政策が適切だと示唆するほど強いわけではない。

来年以降の金利見通しは、経済動向、そして2%を超えるコアPCEインフレ率をFRBがどの程度容認するかによって決まってくるだろう。インフレ率は、FRBが自信を持って中立的なスタンスに動けるほど十分に低くなると我々は考えており、政策当局者は急いで利下げを行うことはないと思われる。2025年にはさらに100bpの利下げが行われ、FF金利は我々が中立金利と推定する3.25~3.50%まで低下するだろう。

これは、投資家にとってどのような意味があるのか?

我々は、「ノーランディング」シナリオが米国株式とグローバル株式にとって好材料だと考える。景気がより堅調になるとともに、FRBが高過ぎる政策金利を長く維持するリスクが低下してきた。インフレ率が再加速するリスクはあるものの、長期の潜在成長率が事前予想より高くなる兆候もあり、インフレリスクもこれまでの予想より低いかもしれない。

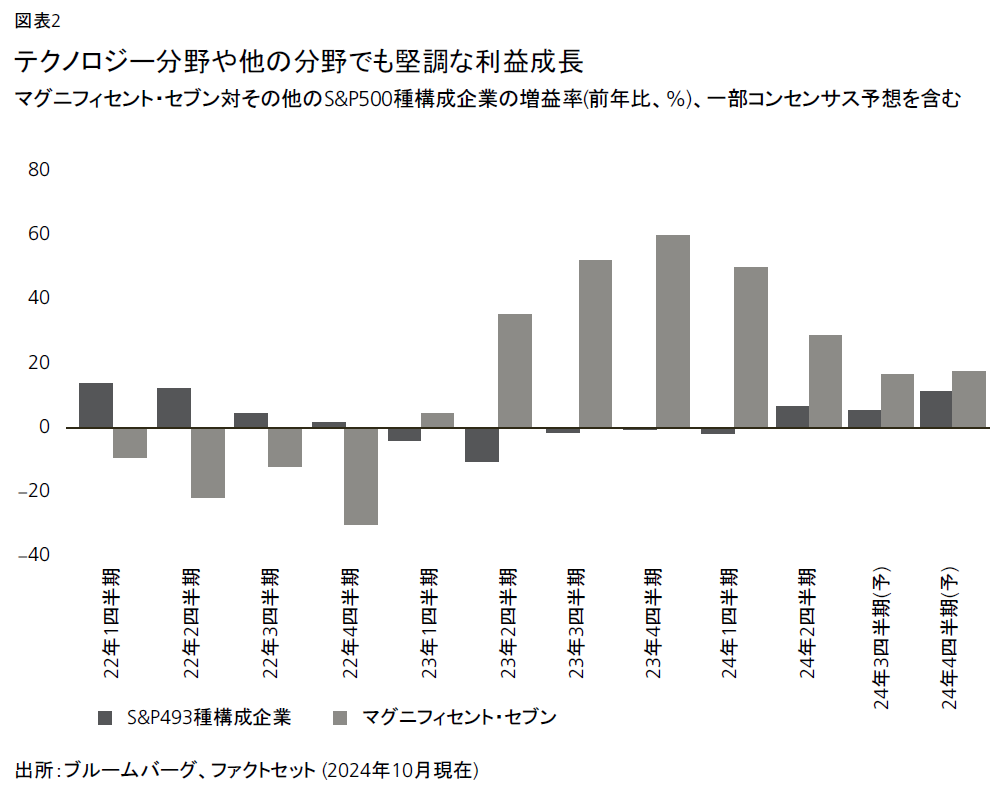

米国の企業業績は引き続き好調だ。我々はS&P500種構成企業の1株当たり利益(EPS)成長率を2024年に11%、2025年に8%と予想しており、この予想はマクロ経済見通しの改善を反映している。米国株式では、我々は特に情報技術(IT)、金融、公益事業セクター、およびリショアリング(生産拠点の国内回帰)とインフラ関連の銘柄に注目している。我々は、2025年末時点でのS&P500種株価指数の予想値を6,600に設定している。これは現在の水準から13~14%のトータルリターンを意味する。

最高投資責任者

UBS Global Wealth Management

Mark Haefele

さらに詳しく

プリンストン大学で学士号、ハーバード大学で修士号と博士号を取得。フルブライト奨学生として、オーストラリア国立大学で修士号を取得。ソニック・キャピタルの共同創立者および共同ファンドマネジャー、マトリックス・キャピタル・マネジメントのマネージング・ディレクターを務め、チーフ・インベストメント・オフィスが設立された2011年に、インベストメント・ヘッドとしてUBSに入社。

ハーバード大学にて講師および学部長代理を歴任。市場動向ならびにポートフォリオ管理に関するハフェルの見解は、CNBC、Bloombergをはじめグローバルなメディアで定期的に取り上げられている。