通貨市場

円キャリーポジションを理解する

円高の急速な進行を受け、世界の円キャリートレードの規模と、さらなる巻き戻しのリスクに市場の注目が集まった。

2024.08.07

- 円高の急速な進行を受け、世界の円キャリートレードの規模と、さらなる巻き戻しのリスクに市場の注目が集まった。

- 円キャリートレードは、「短期マネー(fast money)」、「中短期マネー(semi-fast money)」、「長期マネー(sticky money)」の3つのセグメントに分けられると考える。「短期マネー」の円ショート(円売り)ポジションは概ね解消されたとみられる。残りの2セグメントの巻き戻しは、段階的かつ安定的に行われるものと考える。

- 我々の現在のドル円予想は、2024年9月が147円、同年12月が147円、2025年3月が143円、同年6月が140円である。ドル円は長期的に下落すると我々は予想している。

円高の急速な進行と世界的なリスクオフムードの高まりが重なり、市場の関心は世界の円キャリートレードの規模と、さらなる巻き戻しのリスクに集まった。円キャリートレードという言葉は定義が非常に曖昧である。そのため、メディアやアナリストによってその金額が異なり、大きな混乱を呼んでいるようである。

広い意味での円キャリートレードは、金融市場の様々なセグメントで行われている。為替市場における円キャリートレードは、為替トレーダーによるレバレッジをかけた投機的取引(例:円売り/高利回り通貨買いをし、その過程で金利収入獲得)を示し、そのポジションは世界ならびに日本の外国為替データに反映されている。ローン市場における円キャリートレードは、低金利を理由に非居住者(外国人)が借り入れた円の総額で示される。資本市場における円キャリートレードは、日本の純国際投資ポジション(NIIP)によってその規模を計ることができる。NIIPによると、国内投資家(家計、企業、私的・公的運用機関)が保有する海外資産の方が、外国人が保有する日本資産よりも額が大きい。これらの資産の一部は為替ヘッジなしで保有されており、基本的に日本の投資家による円キャリートレードとみなすこともできる。円キャリートレードの規模と、さらなる巻き戻しのリスクを捉えるために、以下でセグメント別にみていく。

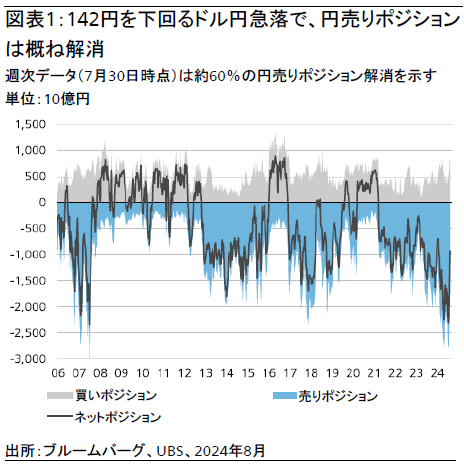

第1に、「短期マネー」(動きの速いマネー)である。これは主に投機筋によるレバレッジを効かせた為替先物取引における円売りポジションである。為替市場では、我々が着目する指標が2つある。1つめは米商品先物取引委員会(CFTC)のデータで、世界の投資家のレバレッジを効かせた円先物のポジションを示すものである。当該データは毎週発表され、7月30日時点のデータによると、ドル円が7月上旬の高値162円から155円まで下落する過程で、円売りポジションの60%が巻き戻されたことが確認できる。7月30日以降、ドル円が155円(7月30日)から142円(8月5日)までさらに下落したことで、残り40%も概ね解消されたようだ。

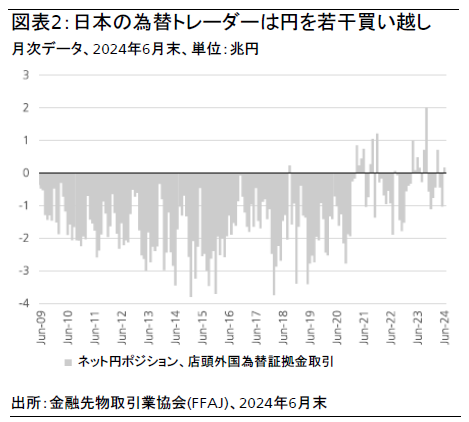

レバレッジを効かせた日本の投資家による円キャリートレードの規模を計る上で有効と考える2つめの指標は、金融先物取引業協会(FFAJ)が発表する店頭外国為替証拠金取引月次出来高である。これによると、日本の為替トレーダーは2024年6月末現在で約1,640億円(約11億米ドル相当)の買い越しであったことを示している。興味深いことに、日本国内の投資家は円安反転を見込んだポジションを組む傾向があり、過去3年にわたり円を積極的に売ってこなかった。このため、日本の為替投資家が円売りポジション巻き戻しのリスクをもたらすことはないと考える。

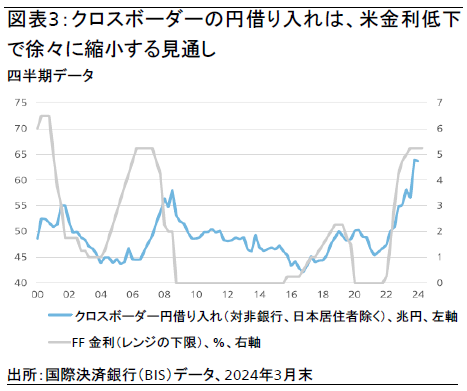

第2に、「中短期マネー」(動きの速さが中程度のマネー)である。これは円の借り入れを利用して金利収入を追求する投資家の円キャリーポジションである。この規模を計るためには、国際決済銀行(BIS)が発表する世界(除く日本居住者、非銀行向け)のクロスボーダーの円の借り入れデータに着目する。当該データによると、非居住者向けの世界全体の円の借り入れ額は、2022年4-6月期(第2四半期)の約50兆円から2024年第1四半期末の63.7兆円まで大幅に拡大し、増加額は約13.7兆円(約945億米ドル相当)となった。

しかし、いくつかの理由により、これらの円キャリーポジションは完全かつ急速に巻き戻されるとすぐに結論づけることはできない。第1に、ポジション巻き戻しのスピードは、米金利の水準に左右されるとみている。これは図表3で確認が可能である。円の借り入れ額は世界金融危機の局面であっても、数四半期にかけて減少していった。第2に、米国経済は景気後退を回避できると我々はみており、米連邦準備理事会(FRB)は世界金融危機時のような急速かつ大幅な利下げは行わないと考える。このため、円の借り入れ額の縮小スピードは世界金融危機時に比べて緩やかなものになるだろう。我々の基本シナリオでは、FRBは政策金利を年内に100ベーシスポイント(bp)(4.25-4.50%まで)、2025年に100bp(3.25-3.50%まで)引き下げるとみている。一方、日銀は政策金利を年内は据え置き(0.25%)、2025年末までに0.75%まで引き上げると予想する。日米短期金利差は徐々に縮小することから、ポジションの巻き戻しは段階的になると見込まれる。

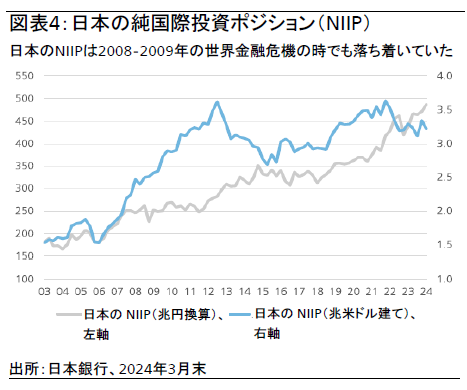

第3は、「長期マネー」(動きの遅いマネー)である。これは日本人投資家による海外投資を示す。我々は日本の投資家が保有するネットの海外資産残高を計るものとして、日本の純国際投資ポジション(NIIP)に着目する。これには、私的部門(家計および企業)および年金積立金管理運用独立行政法人(GPIF)の外貨建て資産や財務省の外貨準備など公的部門が保有する海外資産が広く含まれる。これらの海外資産の一部は為替ヘッジなしで保有されており(例:GPIFのポートフォリオの約20%は為替ヘッジなし外国債券)、一部の投資家はこれを円キャリートレードの形態の1つとみなしている。

しかし、これらの保有資産の大半は長期で戦略的に保有しているものであり、大幅または急速に売却される可能性が低いことから、そうしたNIIPを円キャリートレードとみなすことには懐疑的だ。このことは、世界金融危機の局面で日本のNIIPが250兆円近辺を安定推移したことからも明らかだ。もう1つ重要なポイントとして、日本のNIIPが360兆円(2020年末)から487兆円(2024年3月末)まで35%急増したのは、日本の投資家の大規模マネーの流出が牽引したわけではなく、NIIPが外貨建て資産で構成されていることから、貿易加重ベースの為替レートが25%急落したことと関係があることを指摘したい。

重要なポイント

第1に、ドル円の7月上旬の高値162円から直近の安値142円までの急落の後、「短期マネー」(主に投機筋によるレバレッジを効かせた円売りポジション)は概ね解消されたものと考える。

第2に、「中短期マネー」(世界の非居住者・非銀行部門が調達した円の借り入れ)は、今後数四半期にわたりポジションが解消され、そのペースはFRBの利下げペース次第とみている。我々はFRBが政策金利を2024年末までに4.25-4.50%、2025年末までに3.25-3.50%まで引き下げると予想しており、急速なポジションの解消は起こらないだろう。

第3に、「長期マネー」(日本の私的・公的部門が保有する海外資産)は、保有資産の大半が長期戦略に基づき保有されていることから、大規模かつ急速に巻き戻される可能性は低いと考える。しかしながら、円高の見方が強まると、日本の投資家は為替エクスポージャーに対してヘッジを増やすだろう。このため、ドル円の反発を抑え込むことになるとみている。

我々の足元のドル円予想は、2024年9月末が147円、同年12月末が147円、2025年3月末が143円、同年6月末が140円であり、長期的に下落すると予想する。