インド投資

インド2024-25年度予算案:新たな重点分野と財政健全化の継続

インド政府は財政再建への取り組みを継続しつつ、雇用創出と技能向上の促進を新たな重点分野に掲げた。インド準備銀行から予想を大幅に上回る配当金が政府に納付され、これが財政赤字の削減や雇用創出等の重点分野への支出に活用されるなど、財政的余地も生まれている。

2024.07.24

- インド政府は財政再建への取り組みを継続しつつ、雇用創出と技能向上の促進を新たな重点分野に掲げた。

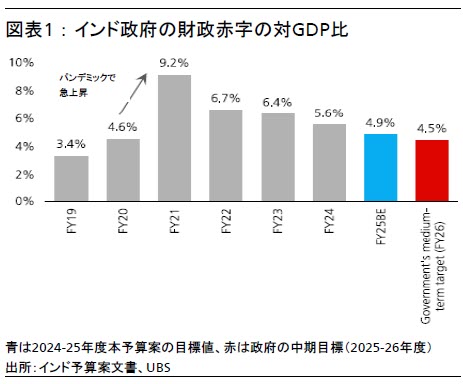

- 2024-25年度の本予算案は合理的かつ保守的で、達成可能な内容となった。インド準備銀行(中央銀行)から予想を大幅に上回る配当金が政府に納付され、これが財政赤字の削減や雇用創出等の重点分野への支出に活用されるなど、財政的余地も生まれている。

- キャピタルゲイン課税の強化は株式市場を短期的に押し下げる可能性があるが、投資家の関心はいずれ良好な企業のファンダメンタルズ(基礎的諸条件)に戻るとみられるため、株価への影響は限定的と見込まれる。我々は引き続き、中小型株よりも大型株を推奨する。また、消費関連株へのセクター・ローテーションに投資機会があるとみている。

- 本予算案は債券市場にはプラスに働くだろう。利回り曲線が下方にシフトすることで、特に5~10年の社債が恩恵を受けるとみている。とりわけ、発行体のファンダメンタルズが堅固だが、スプレッドが拡大している高クオリティ社債の一部に投資妙味がある。

財政健全化路線を堅持しつつ、新たな重点分野を打ち出す

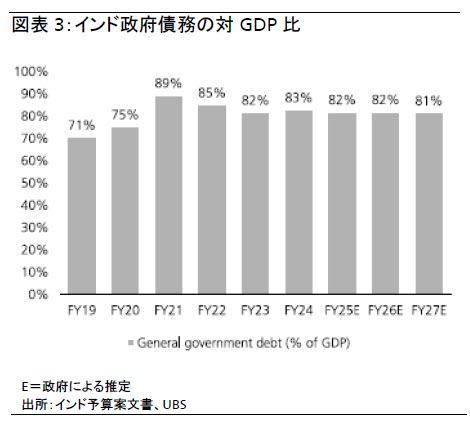

インド政府は財政再建への取り組みを継続し、2024-25年度(2024年4月~2025年3月)における財政赤字の対GDP比目標値を、暫定予算案の5.1%から4.9%に引き下げた。また、2025-26年度までに同比率を4.5%に縮小させる目標を改めて示した。本予算案には技能向上と雇用創出に向けた新たな重点施策が盛り込まれ、これが中期的な経済成長を支えると期待される。今回は、今後5年で総額2兆ルピーの予算が、若年層の雇用や技能研修等の雇用創出対策に割り当てられる。

保守的で達成可能な本予算案

歳入: 2024-25年度の予算案では、税収総額は前年度比10.8%増、名目GDP成長率は前年度比+10.5%と予想されている。税収弾性値*が上昇し、経済成長見通しも改善していることから、税収増加の見通しは合理的かつ保守的な内容であり、予想を上振れる可能性もある。一方、インド準備銀行(中央銀行)から政府に対し、予想(約1兆ルピー)を大幅に上回る約2.1兆ルピーの配当金が支払われたことなどから、税外収入も増加した。

*経済成長によって税収がどの程度増えるのかを示す

歳出:歳出項目のうち資本支出は概ね暫定予算案と変わらず、前年度比+17%(対GDP比3.4%)に拡大される予定である。これは伸び率としては健全な水準だが、2021-22年度、22-23年度、23-24年度それぞれの前年度比+39%、+25%、+28%に比べると減速している。一方、収益的支出は前年度比で20ベーシスポイント(bp)上昇して対GDP比11.4%に拡大した。若年層、中小・零細企業(MSME)、低所得者・貧困層向けの住宅環境改善等を重点分野とした支援策への拠出がその中心となる。全体としては、与党・国民民主同盟の政権下で、政府支出の質が向上すると我々は予想する。

本予算案は合理的かつ保守的な内容であり、達成可能とみている。インド準備銀行からの配当金が予想を大幅に上回ったことで、これが財政赤字の削減や雇用創出等の重点分野への支出に活用されるなど、財政的余地も生まれている。また、予算編成には、連立与党を支えるビハール州とアンドラプラデシュ州の地域政党の要求も反映されたが、それによる財政上の影響は限定的とみられる。

主な税制改正

政府は、幅広い資産クラスにわたりキャピタルゲイン課税制度を簡素化するなど、税制改正にも踏み出した。主な変更点として、上場株式投資のキャピタルゲイン税率が、短期保有は従来の15%から20%へ、長期保有の場合は10%から12.5%に、それぞれ引き上げられた。不動産など、金融資産以外でも税制が変更された。長期保有のキャピタルゲインについては税率が20.0%から12.5%に引き下げられたが、インフレ調整の適用は廃止された。一方、過熱する先物取引やオプション取引を抑制するため、デリバティブ取引に対する証券取引税率が引き上げられた。個人所得税については、基礎控除額が引き上げられ、税率区分が改正された。これにより、納税者は最大で17,500ルピーの減税を受けることができると政府は試算している。

金融市場へのインプリケーション

本予算案は、インド株式に対して当面好悪まちまちの影響を及ぼすだろう。キャピタルゲイン課税の強化は株式市場を短期的に押し下げる可能性があるが、投資家の関心はいずれ企業の良好なファンダメンタルズに戻るとみられるため、株価へのこうした影響は限定的と見込まれる。本予算案では、財政健全化路線の維持、設備投資等への資本支出の継続、雇用創出を新たな重点分野として取り上げる方針などが確認され、これが中期的な経済成長を支えると予想される。我々はインド株式に対して強気の見方を維持し、中小型株よりも大型株を選好する。雇用創出等に重点が置かれたことと、資本支出の現状維持を受け、投資対象の業種がインフラ関連セクターから消費関連セクターに移る「セクター・ローテーション」が起きる可能性がある。

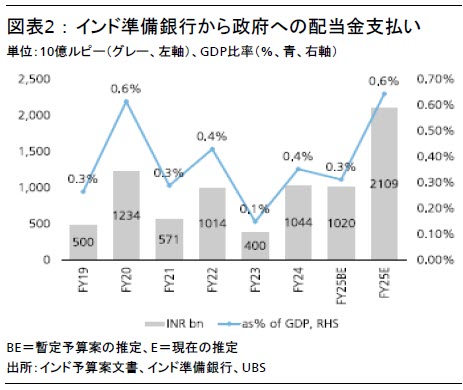

政府が本予算案で、財政赤字の対GDP比率の目標値を、暫定予算案の5.1%から4.9%に下方修正したことは、債券市場にはプラスである。しかし、市場からの総借入額の見通しは14.1兆ルピーと、暫定予算案からほぼ変わらなかったことが、予想外のマイナス材料となった。とはいえ、本予算案は財政健全化に向けた政府の姿勢を改めて示す内容となり、インド政府債務の対GDP比改善により、今後の国債格付け引き上げへのサポート要因となるだろう。赤字の絶対額が変わらない一方で、国債需要の増加(グローバル債券指数への組み入れによる)と税収拡大が見込まれることから、政府の資金調達コストは以前よりも低下するとみている。利回り曲線は下方にシフトすると予想しており、特に5~10年の社債が恩恵を受けるとみている。とりわけ、発行体のファンダメンタルズが堅固であるにもかかわらず、スプレッドが拡大している高クオリティ社債の一部に投資妙味があるとみている。