マンスリーレター7月号

決断の時

2024年の後半は、米連邦準備理事会(FRB)、米国の有権者、そして投資家にとって、決断の時となる。いくつかの重要イベントが投資環境に大きな影響を与えるだろう。

2024.06.20

- 米国大統領選挙に備える : 米国の大統領選挙でボラティリティが拡大する可能性が高いため、投資家はリスクを適切に管理する必要がある。

- 金利低下に備える : 世界的な利下げサイクルは年後半に本格化するだろう。それに備えて、余剰キャッシュを高クオリティ債に投資することを勧める。

- AIへの投資機会を捉える : AIは今後も株式市場のリターンの主な牽引役になりそうだ。我々は、AIバリューチェーンのイネーブリング層と、垂直統合型メガキャップに投資機会を見出している。

- 資産配分 : 債券のオーバーウェイトを継続する。株式では、テクノロジー・セクターとクオリティ・グロース株を選好する。また、金とスイス・フランをオーバーウェイトに引き上げる。

2024年の後半は、米連邦準備理事会(FRB)、米国の有権者、そして投資家にとって、決断の時となる。

いくつかの重要イベントが投資環境に大きな影響を与えるだろう。米国の有権者は次の大統領を選び、人工知能(AI)は急速に進歩を続け、FRBは利下げを開始すると予想される。

投資家にとって重要なのは、これらのイベントが2025年に与える影響だ。2024年の利下げは政策金利のその後の更なる低下の始まりに過ぎないのか、AI投資の急拡大はそれを正当化できるほどの成果をもたらすことができるのか、そして次期米国大統領の政策が経済と市場にどのような影響をもたらすのか、ということである。

株式、債券、オルタナティブ(代替)資産を中心に、長期的なコアとなる配分を維持することが、この不透明な状況を乗り切る手段となるだろう。一方で、今後数カ月の短期の投資機会を捉えるために、投資判断を下すこともできる。

我々は、余剰キャッシュで高クオリティ債に投資して金利の低下に備え、戦略的(長期的)なポジションとしてAI関連などのクオリティ・グロース株(高クオリティの成長株)に投資するとともに、米国株式や金(gold)などへの戦術的(短期的)な投資機会を検討することで、米国の大統領選挙に伴うリスクをヘッジすることを勧める。

資産配分では、債券への強気姿勢を維持する。市場の関心が、FRBによる最初の利下げタイミングから金利の下げ幅に移り、債券利回りが低下すると予想する。分散型の債券投資戦略はプラスのリターンを予想する。株式では、テクノロジー・セクターを引き続き推奨する。AIへの投資比率が高く、利益の急成長が続くと見込まれるからだ。通貨では、スイス・フランをオーバーウェイトに引き上げる。スイス国立銀行のさらなる金融緩和の可能性は限定的だと考えるからだ。金もオーバーウェイトに引き上げる。

2024年の後半は、転換とボラティリティ(相場の変動)の期間になると言えるだろう。投資家は引き続き強い警戒を保ち、臨機応変に対応できる態勢を整え、変化する投資環境を乗り切るために長期・短期の両方の視点から投資戦略を検討する必要がある。経済、政治、中央銀行、そしてテクノロジーが、動きの大きい相場環境を生み出した。これは、リスクであると同時にチャンスでもある。

米国大統領選挙に備える

米国大統領選挙が近づくとともに、市場のボラティリティは上昇する可能性がある。VIX先物曲線は、大統領選挙日近辺に米国株式のボラティリティが上昇することを既に示唆している。

世論調査分析サイト「538」(FiveThirtyEight)による全米世論調査では、共和党のトランプ前大統領が民主党のバイデン大統領を40.8%対40.2%と僅差でリードしている(6月18日現在)。理論的には、現時点で投票先をまだ決めていない有権者も多く、その動向が選挙結果を左右する可能性が高い。しかし現段階では、全米世論調査よりも激戦州での調査の方が有用かもしれない。

我々は、大統領選ではトランプ氏が勝利し、共和党が上下両院を制する「レッド・スウィープ」となる確率を45%、バイデン氏が勝利するが「ねじれ議会」(上院共和党/下院民主党)となる確率を40%、バイデン氏が勝利し、民主党が上下両院を制する「ブルー・スウィープ」となる確率を10%、トランプ氏が勝利するが、「ねじれ議会」(上院共和党/下院民主党)となる確率を5%とみている(各シナリオの詳細は巻末の「米国選挙シナリオ」を参照)。

だが現段階で重要なのは、選挙結果の行方がいまだに不透明で、どのシナリオが実現する可能性が高いかわからないという点である。

投資家にとって何を意味するのか?

投票は投票所で行うのであって、ポートフォリオを携えて行うのではない。とりわけ、投資家は、政治的な不安を理由に投資判断を先延ばしすることで、長期的な投資目標達成につながる投資機会を逃すことは避けたい。政治的な信条が客観的な判断をゆがめる可能性にも留意すべきである。

実際に、人の政党支持が、経済的な将来の楽観度合いに直接影響するという考えを裏付ける学術研究もある1。政権政党を支持する投資家は、金融資産を割安とみなし、株式への配分を増やす傾向が高い2。反対に、選挙結果に不満を覚えている投資家は、リスクオフの姿勢をとることが多い。こうした先入観が、リターンに深刻な影響を及ぼす可能性がある。

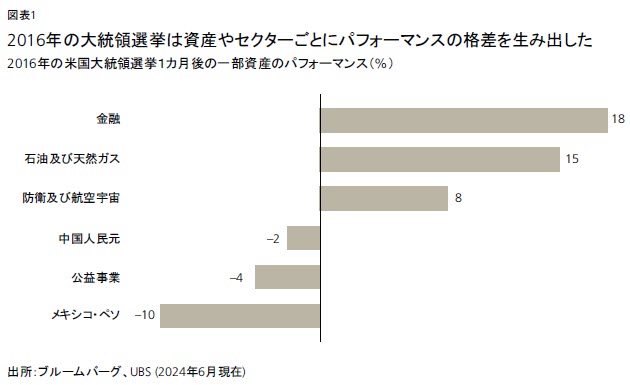

しかし、ポートフォリオの構築は政治的な行為として捉えるべきではないとはいえ、米大統領選挙は市場と政策に影響を与えると予想される。トランプ氏が勝利した2016年の選挙では、資産クラスやセクター間でパフォーマンスの格差が生じた。今回の選挙で影響を受ける資産は異なるかもしれないが、ボラティリティは上昇するとみている。投資家には、保有資産への潜在的なリスクを考慮し、それらを適切に管理することを勧める。

株式セクター

株式では、投資家は米国の一般消費財と再生可能エネルギーの両セクターに関して、保有比率を管理することが望ましい。「レッド・スウィープ」シナリオが実現すると、悪影響を受ける恐れがあるからだ。財への出費が停滞するなど、すでにいくつかの課題に直面している一般消費財セクターは、大統領選後に貿易関税が課されると、さらなる圧力にさらされる可能性がある。一方、再生可能エネルギー・セクターは、AIへの需要に関する楽観論が最近高まって、力強いパフォーマンスを示しているが、「レッド・スウィープ」になると、政府の支援は低迷するリスクがある。これとは対照的に、米国の金融セクターは、現在「レッド・スウィープ」シナリオに基づく規制緩和の可能性を織り込んでいない。

防衛的な投資戦略

我々は、セクター全体において、トランプ氏またはバイデン氏の勝利によって影響を受けそうな一連の銘柄を確認した。選挙結果の影響で起こり得る市場のボラティリティを適切に管理するために、投資家は個別銘柄やエネルギー、資本財、金融などの景気敏感セクターのリスクをヘッジする戦略をとることができる。

金(gold)

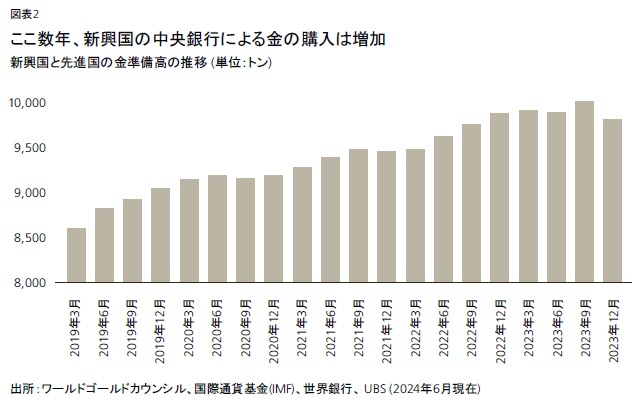

金は、とりわけ欧州と米国の選挙が近づいている時期において、分散効果を発揮する資産として魅力的だ。地政学的な二極化、高いインフレ率、米国の財政赤字、FRBの独立性に対する懸念は、すべて金価格の押し上げ材料である。以上から、金価格は年末までに1オンス当たり2,600米ドルまで上昇し、2025年半ばまでに2,700米ドルへ到達すると予想する。金利低下も金への投資需要を押し上げると思われる。さらに、各国中央銀行も金の購入を継続すると予想される。特に、新興国は外貨準備資産を積極的に分散化している模様である。

ワールドゴールドカウンシルが国際通貨基金(IMF)の国際金融統計部門から集めたデータによると、発展途上国の外貨準備資産に占める金の割合は、平均して先進国の中央銀行のおよそ半分である。さらに、ワールドゴールドカウンシルが各国中央銀行の金準備高に関して行った最新の調査では、中央銀行の29%が今後12カ月間で金準備高を増やす意向を示していることが明らかになった。これは、2018年に本調査を実施し始めて以来、最も高い水準である。例えば、ポーランド国立銀行(中央銀行)は、2025年末までに金準備高の割合を現在の13%から20%へ増加させる計画だ。

続きはレポートをご覧ください。

1 Maarten Meeuwis and Jonathan Parker et al., “Belief Disagreement and Portfolio Choice,” National

Bureau of Economic Research, Working Paper 2510, September 2019; Yosef Bonaparte and Alok

Kumar et al., “Political Climate, Optimism, and Investment Decisions,” University of Miami, February

26, 2012; Marian Moszoro, “The Party Politics of Stock Market Investing,” George Mason University,

March 25, 2019; and Harrison Hong and Leonard Kostovetsky, “Red and Blue Investing,” Princeton

University, March 2010.

2 Bonaparte, Kumar et al., “Political Climate, Optimism, and Investment Decisions.”

最高投資責任者

UBS Global Wealth Management

Mark Haefele

さらに詳しく

プリンストン大学で学士号、ハーバード大学で修士号と博士号を取得。フルブライト奨学生として、オーストラリア国立大学で修士号を取得。ソニック・キャピタルの共同創立者および共同ファンドマネジャー、マトリックス・キャピタル・マネジメントのマネージング・ディレクターを務め、チーフ・インベストメント・オフィスが設立された2011年に、インベストメント・ヘッドとしてUBSに入社。

ハーバード大学にて講師および学部長代理を歴任。市場動向ならびにポートフォリオ管理に関するハフェルの見解は、CNBC、Bloombergをはじめグローバルなメディアで定期的に取り上げられている。