日本株式

コーポレートガバナンス改革は第2段階へ

我々は、日本のコーポレートガバナンス改革が企業の変化への期待が株価を牽引する第1段階から、本決算や中期会社計画で提示した変化の実行と結果が求められる第2段階に移行したと考える。

2024.05.26

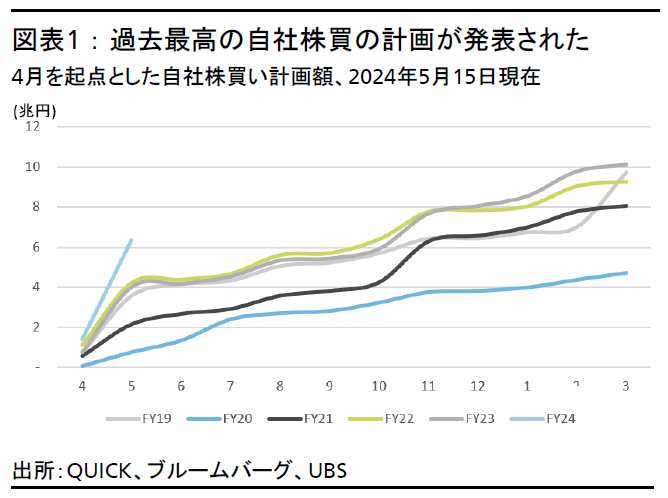

- 2024年3月期(2023年度)本決算では、過去最高だった2022年度を75%上回る6.3兆円という記録的な自社株買いが発表され、51%の企業が2024年度の(前期比)増配計画を提示した(2023年度は40%)。

- 我々は、日本のコーポレートガバナンス改革は第2段階へ移行したと考える。目先の注目材料であった余剰資金を活用した株主還元の強化がほぼ実現した今、構造改革や利益率改善を通じた自己資本利益率(ROE)向上の進展が、今後の重要な原動力になるだろう。だが、自社株買いと違い、こうした施策の実現には時間がかかる。

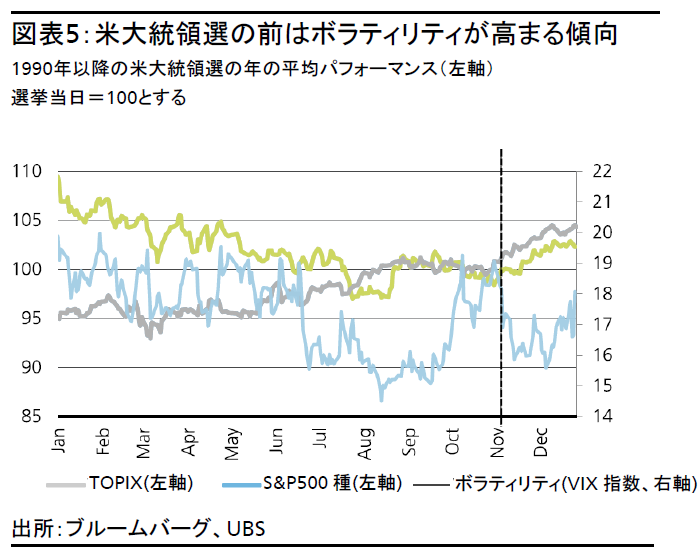

- 2024年度の会社計画は保守的であり上振れ余地が残る。上期決算での会社計画の上方修正が期待され、2024年末から来年に向けて日本株式がさらに上昇すると予想する。しかし、短期的には、米大統領選挙を控えボラティリティ(相場の変動)が高まるだろう。過度な調整局面があれば買いの機会とみる。

我々の見解

本決算を終えて、日本のコーポレートガバナンス改革は第2段階へ移行した。具体的には、日本企業の変化への期待が株価を牽引する第1段階から、日本企業が本決算や中期会社計画(中計)で提示した変化の実行と結果が求められる第2段階に入ったといえる。さらに別の言い方をすれば、期待値が牽引する相場から、企業のファンダメンタルズ(基礎的条件)の強さが試される業績相場へシフトしたともいえる。

過去最高の自社株買い計画の発表

2023年度本決算では、241社が総額6.3兆円(過去最高)の自社株買いを発表した(2024年4月から5月15日までに発表された金額、図表1参照)。それまで最高だった2022年度本決算時の3.6兆円を75%上回る水準だ。また、51%の企業が、2024年度の増配計画を発表した(2023年度は40%)。

短期的な注目材料であった、余剰キャッシュを活用した自社株買いや株主還元強化は概ね実現したといえる。株主還元の方針として以前は、株価下落時に自社株買いを発表する企業が多かった(シグナリング効果)。ただ、近年は中期的な資本効率を意識して自社株買いを開示する企業が増えている。これは、コーポレートガバナンス意識の高まりの現れといえよう。今回、中計を発表した企業の多くは現在の水準を上回る中期ROE(自己資本利益率)目標を掲げ、政策保有株削減の見通しについても提示した。総額6兆円を超える自社株買いの実行によって今後の日本株が下支えされる効果が期待できよう。

2024年度の会社計画は保守的に見え、上振れの余地を残す

一方で、2025年3月期(2024年度)の会社計画は前期比で微減益であった。1兆円(前期比20%減)の減益見通しを発表した大手自動車企業を除けば横ばいであり、例年通り保守的ともいえるが肩透かし感が否めない。特に、日本株投資を最近始めた知見の深くない海外投資家からしてみると、短期的な投資妙味に欠けると映っても仕方がないといえる。

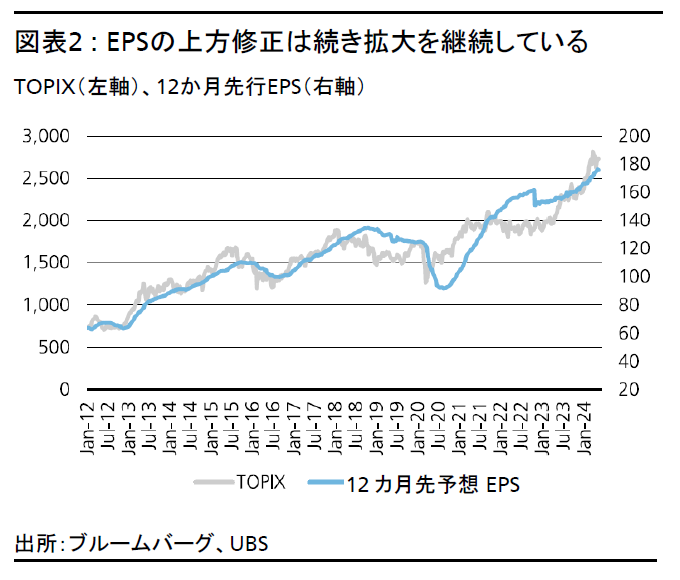

ただ、会社計画には保守的な点がいくつか見られる。第1に、売上高成長率見通しが2%程度であることだ。2024年の世界経済(実質GDP)成長率が3%以上と予想されることや、日本のインフレ率と賃金上昇による追い風を鑑みれば保守的といえる。第2に、多くの企業がドル円を140~145円と想定していることだ。そのため、上期決算での会社計画の上方修正が期待できる。我々は2024年度の利益成長率を8%増益と予想し、1株当たり利益(EPS)は過去最高の水準に拡大すると予想する。

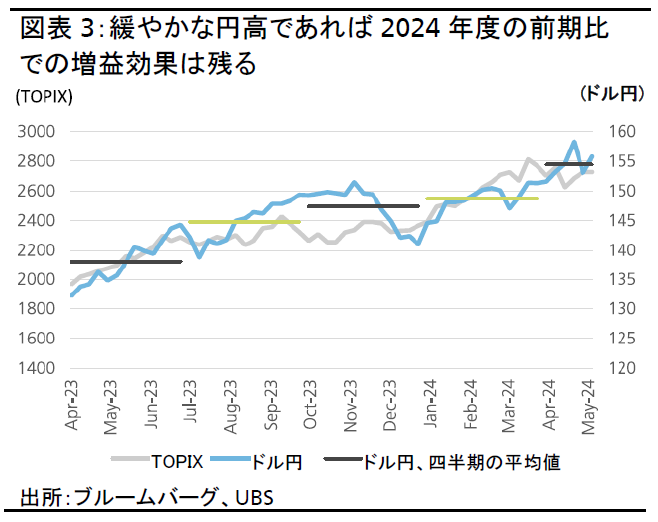

円安は日本株にプラス要因か?

日本の時価総額の半分以上は外需の企業が占めていることから、基本的に円安は日本企業全体の業績にプラスだ。円安は東証株価指数(TOPIX)のEPSにはプラスに影響するが、実質賃金の上昇を阻害する過度な円安は日本株式にはやや望ましくないとみられる。また、2022年のように、主要通貨に対して米ドルが全面高になると世界経済への引き締め効果をもたらすことから、急激な円安はEPSとバリュエーション(株価評価)に悪影響を及ぼす。とはいえ2022年とは違い、円安がインバウンド観光を刺激する余地もあると考える。

また、4月以降は、財務省が円買い介入を発動し、植田総裁も円安を警戒するようなトーンに軌道修正したことで、円安が日銀による引き締めを意識させる場面が増えた。そのため直近では、株価は円安に反応しにくい地合いとなっている。

CIOの為替チームは、2025年6月までに、ドル円が146円に下落すると予想する(本稿執筆時点のスポットレートは156円)。2024年末に向けてのドル円の方向感は、日銀の利上げおよび米連邦準備理事会(FRB)の利下げが見込まれる市場環境で、緩やかな円高が想定されており、このペースであれば円高は日本株の下押し要因にはならないとみる。なぜなら、2024年3月期(2023年度)のドル円の平均レートは146円(上期141円、下期149円)であり、145~150円までの円高であれば、対前期比での増益効果は残るからだ(図表3参照)。

日本株は年末から来年にかけて上昇を予想するが、米大統領選前は値動きが大きくなるだろう

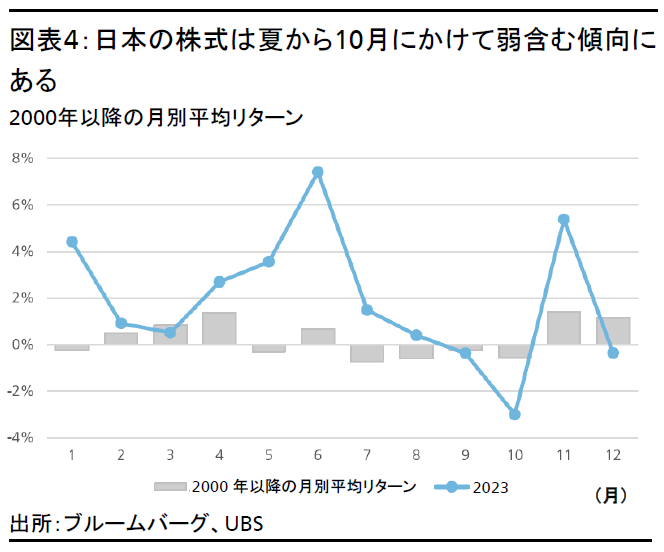

日本株は年末から来年にかけてアップサイドが期待できると考えている。ただ、短期的には、大規模な自社株買い計画の実行や企業業績により下値は堅いものの、7~8月はボックス圏、9~10月はボラティリティの高い展開となり、11月の米大統領選挙後に安定的な上昇軌道入りすると考えている。

日本株は例年、7~10月に弱含む傾向にある(図表4参照)。特に8月は、2000~2023年の24年間で14回マイナスリターンとなった。また、7、9、10月はマイナスとプラスリターンが半々だった。これは、第1四半期(4-6月期)決算において日本企業は通期見通しを据え置く傾向にありカタリストに欠けること、米国株も8~9月は弱含む傾向にあることなどが理由として挙げられる。加えて、今年は米大統領選挙の年だ。過去のトレンドを見てみると、大統領選挙に向けて9月以降はボラティリティが高まり、S&P500種株価指数は選挙前の数か月間弱含む傾向にある。

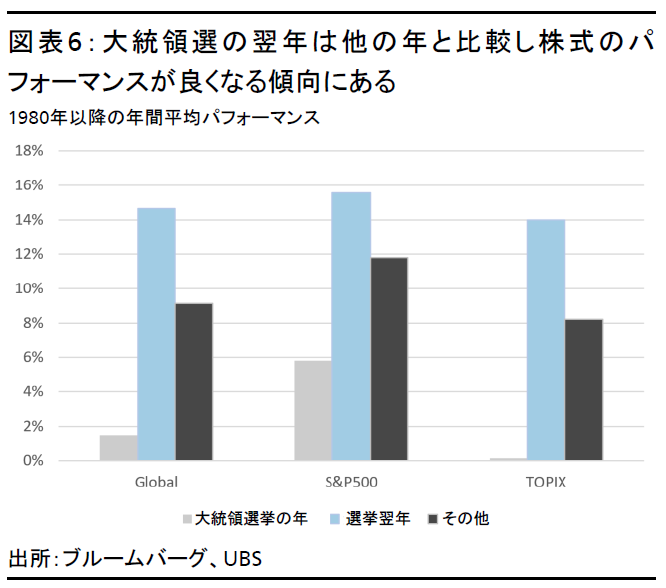

11月の米大統領選挙以降は、不確実性の払拭に加えて、日本企業の上期決算での業績上方修正が株価を牽引すると考える。また、2025年に入ると、東京証券取引所(東証)主導のコーポレートガバナンス改革が再注目されるとみている。2025年3月に上場基準を満たしていない企業(2024年5月15日時点で346社)の経過措置期限が終了する予定であり、これらの銘柄を含む日本企業のROEや企業価値向上の進展に再び焦点が当たるだろう。

我々は、日本企業の新陳代謝の促進は2025年から加速しはじめると予想する(4月1日付日本株式レポート「なぜ日本のコーポレートガバナンスが今重要なのか?」参照)。加えて、2025年も、新規の少額投資非課税制度(NISA)への資金流入が期待できるだろう。

長期的視点で日本株投資を考える時期に入った

コーポレートガバナンス改革は第2フェーズへ移行したと考える。上述のように、余剰現金を株主還元策に充てる計画や政策保有株の解消といった計画が顕著に増加しており、それは通期決算でも見て取れる。大手企業を中心とした先駆的な企業は、中期計画でROE向上の目標を掲げている。 今後は、構造改革や利益率の改善を通じたROE向上の進捗状況が重要な原動力になるだろう。とはいえ、自社株買いとは違い、こうした施策は実現に時間がかかる。

したがって今後の注目点は下記などの進捗となるだろう。

- 株価純資産倍率(PBR)の水準にかかわらず、企業価値の持続的な改善

- 短期余剰資金を活用した自社株買いにとどまらず、資本コストを意識した成長への投資

- 利益構造を根本的に変革し競争力を高めるための事業ポートフォリオの最適化と経営資源の管理

- こうした施策の大企業から中小企業への広がり

我々は、このような変革が、日本株式の長期にわたる持続的な再評価につながると考える。

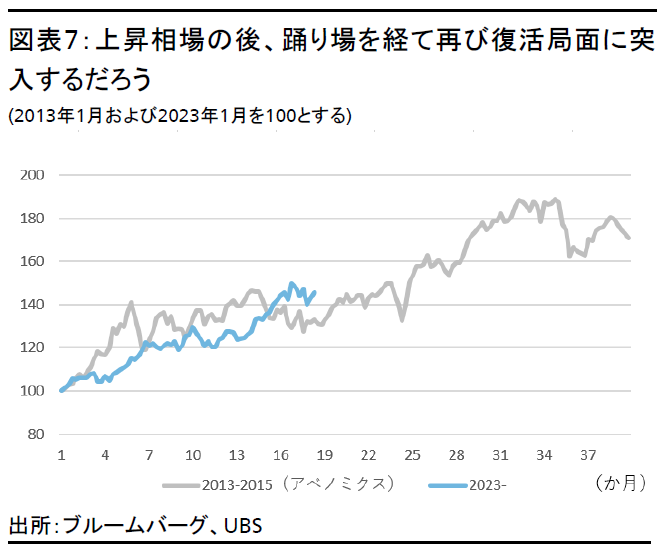

2012年12月から始まった第2次安倍政権下における経済政策、通称アベノミクスのときを振り返ってみよう。インフレ率と経済成長の上昇期待から、バリュエーションが上昇し、株価は最初の15カ月間に急騰した。その後、踊り場を経て、再び株価評価が引き上げられる復活局面に突入した(図表7参照)。したがって、過度な調整局面があれば絶好の買い場になるだろう。

バリュエーションは妥当な水準といえる

継続的な利益の上方修正にもかかわらず、TOPIXの株価収益率(PER)は16.4倍から15.6倍に調整した。足元のPERは依然として過去平均の13.7倍より高いが、MSCIオールカントリー・ワールド指数(MSCI ACWI)の17.9倍との差は拡大しており、長期平均を上回っている。

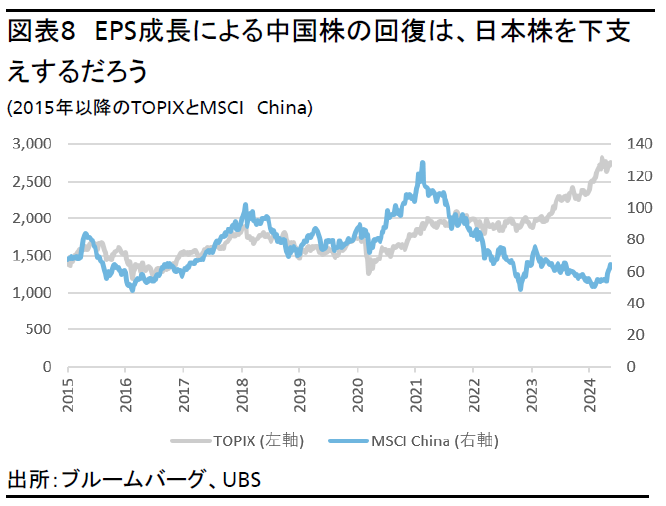

中国株式への資金回帰はリスクか?

2023年以降、中国株式市場からの資金の受け皿として、日本およびインド株式に注目が集まっていた。日本株は、2024年年初来でも資金の純流入が継続している。中国市場への資金回帰によって投資資金の需給が日本株式に重石になるのではとの懸念がある。だが、中国経済が回復すれば、2016~2017年のようにEPSの拡大を通じて日本株式にも追い風となるとみる(図表8参照)。

どこに投資すべきか?

引き続きファンダメンタルズとクオリティに注目する。長期投資家には、日銀の利上げ、インフレ率の上昇、堅調な国内経済および持続的なコーポレートガバナンス改革が追い風となる銀行株を引き続き勧める。また輸出企業、特に会社計画が期待値に届かず株価が調整した半導体関連のサプライヤーや、出遅れの景気循環株にも妙味がある。在庫調整局面の終了とコロナ後の落ち込みから需要が回復していることがその理由だ。

通期決算の発表以降は、大手銀行株に利益確定売りが見られる。だが、2010年以降初めて日本の金利がプラスとなる市場環境では銀行株に最も恩恵が大きいと考えるため、株価調整局面は長期投資家にとって好機となるだろう。日銀が利上げを開始すればEPSは着実に上昇し始めるとみられ、銀行セクターの比較的高い3.1~3.5%という配当利回りと自社株買いの可能性も魅力的だ。

コーポレートガバナンス改革が見込める企業へのエクスポージャーも取りたいディフェンシブ投資家には、高配当銘柄を推奨する。コーポレートガバナンス改革に対する期待の高まりから、PBRやROEの低い企業が配当や自社株買いを増やす可能性がある。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス

ストラテジスト

小林 千紗

さらに詳しく

チーフ・インベストメント・オフィスにて、ストラテジストとして株式の調査分析、テーマ投資、SI投資などを担当。投資銀行部門での経験を活かし、幅広い業種についてマクロ・ミクロの視点から投資見解を提供している。

2013年11月に入社。それ以前は米系・欧州系証券会社にて株式アナリストを務める。