マンスリーレター6月号

天気予報

我々は細かなことについ気を取られ、市場に影響を及ぼす大きなトレンドの一部を見逃してしまうことがある。例えば次のようなことだ。1) インフレ率の低下が続き、利下げが既に実施されている国さえある。

2024.05.23

- キャッシュのリターンは低下へ:世界的な利下げ傾向が本格化すると見込まれるため、投資家にはキャッシュを投資に回すことを勧める。

- AI成長ストーリーは健在:大手テクノロジー企業によるAI技術への投資拡大で、AIバリューチェーンのイネーブラー企業の利益は伸びるだろう。

- 株価上昇の裾野の広がり:グローバルな株価上昇の裾野が広がることで、テクノロジー・セクター以外への分散投資を狙う投資家の投資機会も拡大するだろう。

- 資産配分:債券のオーバーウェイトを継続する。株式では、米国のITセクターおよび割安な英国株と米国小型株を推奨する。

“You don’t need a weatherman to know which way the wind blows.”

風向きを知るのに、気象予報士は必要ない – ボブ・ディラン*

我々は細かなことについ気を取られ、市場に影響を及ぼす大きなトレンドの一部を見逃してしまうことがある。例えば次のようなことだ。

・インフレ率の低下が続き、利下げが既に実施されている国さえある。

・人工知能(AI)関連の設備投資が大幅に拡大している。

・株式相場の上昇が世界的に広がっている。

・米国大統領選挙が近づいているが、選挙結果もそれによる影響も不確実だ。

これらは投資家にとって何を意味するのか?

第1に、インフレ率の低下と金利の低下は、株式と債券を支えるだろう。金利の上昇を受けて、多くの投資家はいつもよりも多くのキャッシュまたは短期金融商品を保有するようになった。金利が低下すると、少なくともその一部は新しい家の購入に向かう可能性が高い。債券が自然な投資先ではあるが、通貨を利用したキャリートレードの魅力も高まりそうだ。さらに、株式も恩恵を受けることが予想される。特に、米国経済が我々の予想通りにソフトランディング(軟着陸)を達成した場合にはそうなるだろう。

第2に、テクノロジー企業によるAIへの投資拡大が、AIバリューチェーンのイネーブラー企業(AIの実現技術を提供する企業)、とりわけ半導体産業の利益拡大に貢献するだろう。AIは、いずれ幅広い産業や分野において価値創出をもたらすだろう。我々は現在のところ、AIイネーブラー企業こそ明らかに投資妙味のある投資先だとみている。

第3に、株式市場の上昇(企業利益と株価パフォーマンスの両面で)の広がりは、リターンの源泉をテクノロジー以外に広げようとしている投資家の投資機会を拡大するだろう。

最後に、投資家は今後年末までの間に市場に大きな影響を及ぼしそうな政治的リスクと地政学リスクを認識しておく必要がある。

どのようなポジションを取るべきか?

債券は引き続き我々の推奨する資産クラスであり、なかでもクオリティの高い債券を有望とみている。各国中央銀行が利下げサイクルに入るとの確信が市場で強まっているため、我々は高クオリティ債の利回りが今後数カ月で低下すると予想する。コアとなる高クオリティ債を、サテライトとして相対的にリスクの高い債券で補完すれば、ポートフォリオ全体の利回りを改善できる。経済成長が堅調であれば、デフォルト(債務不履行)率は抑えられる可能性が高い。

株式では、全体的にある程度の上昇余地は見込まれるが、元本保全戦略と銘柄選別を重視する。テクノロジー・セクターでは、上昇余地に備えた戦略を取り入れることが、市場センチメントやバリュエーションの変化に対応し、固有リスクを管理する効果的な方法になり得る。指数レベルでは、そのような戦略が投資家にとって政策リスクや地政学リスクの緩和につながる。テクノロジー以外のセクターでは、割安な英国株や米国小型株などを推奨する。

*本レポートの英語引用は米ミュージシャンのボブ・ディランの曲・アルバムからの引用、もしくはそれをアレンジしたものです。引用に対する日本語訳は一般的なこれらの邦訳もしくは本レポートの内容に合わせた独自の解釈を記載しています。

利下げ:“Money Blues”(マネー・ブル ース-キャッシュの憂鬱)

利下げサイクルが世界的に始まっている。

スイス国立銀行は3月に25ベーシスポイント(bp)の利下げを実施した。5月にはスウェーデンのリクスバンク(中央銀行)がこれに続いた。私が次のマンスリーレターを執筆するまでには、欧州中央銀行(ECB)も利下げを実施している可能性が高い。イングランド銀行のベイリー総裁は、英国のインフレ率が今後数カ月で中央銀行の目標水準「近く」まで低下するだろうと述べた。さらに、米国経済が今や減速の兆候を見せているため、我々は、米連邦準備理事会(FRB)が9月に利下げを開始すると予想する。米国のコア消費者物価指数(CPI、エネルギーと食品を除く)は、4月には前年同月比で3.6%上昇と、2021年4月以来の低水準となった。また、2024年1-3月期(第1四半期)の米国の国内総生産(GDP)成長率は前期比年率1.6%へと減速した。

中央銀行のこの政策転換は多くの投資家にとって重要なタイミングになると思われる。キャッシュは20年超ぶりに最高の年間リターン(ブルームバーグ米国短期国債指数の12カ月リターンに基づく)を提供し、マネー・マーケット・ファンド(MMF)の残高はFRBが利上げを開始した2022年3月以前の4兆5,000億米ドルから今日では6兆米ドル近くまで急増した。だが、金利の低下により、キャッシュのリターンは次第に低下し、その結果キャッシュとMMFからは資金が流出すると予想される。

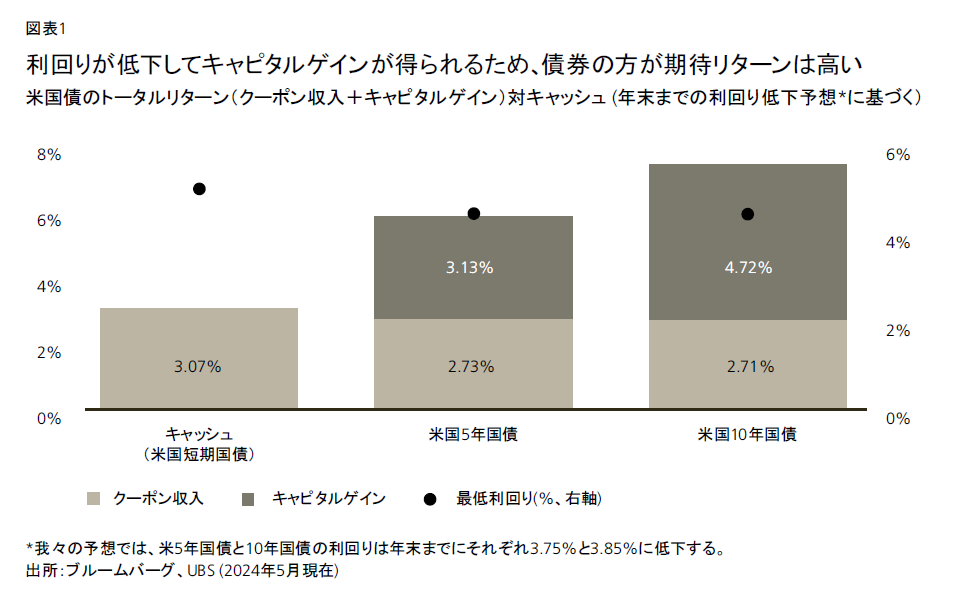

キャッシュを運用に回すことを検討している投資家には、債券でのエクスポージャー構築を勧める。各国中央銀行による利上げの影響で債券のパフォーマンスはここ数年、他の資産に出遅れてきたが、世界的な金利サイクルの変化が債券にとっての重要な転換点になると予想する。米国のインフレ率の鈍化を受けて、債券市場のパフォーマンスはすでに改善し始めているが、米10年国債利回りは、本稿執筆時点で、なお4.4%周辺で推移している。

投資家にとって、天井に近い債券利回りを確定させる機会はいつまでも続きそうにない。債券利回りは今後数カ月でさらに低下しそうだ。特に米国利下げの確実性が高まり、投資家が本格的な金融緩和サイクルを織り込み始めると、その可能性が高まる。我々の基本シナリオでは、米10年国債利回りは年末までに3.85%、来年3月までに3.5%へと低下するとみている。

戦略的(長期的)には、債券のリターンの可能性を十分に実現するために債券全般に分散したポジションを保有することが得策である。戦術的(短期的)には、高クオリティ債を引き続き選好する。さらに、世界の経済成長率が急速に鈍化した場合には、高クオリティ債の価格が急騰する可能性が高い。

利下げサイクルは、外国為替市場にも投資機会を生み出すと考えられる。我々は引き続き豪ドルを推奨する。オーストラリア準備銀行が他のG10諸国の中央銀行よりも高金利を長く維持する可能性が高いこと、またコモディティ価格の好調さがまだ続くと見込まれるからだ。また、高金利のブラジル・レアルはキャリートレードが魅力的だ。投資家はまた、米ドルが短期的に強い時期を利用して、年後半に予想される米国の利下げの前に米ドルの保有比率を減らし他通貨への分散を検討することもできる。

一方、スイスでの利下げを受けてスイス・フランは大幅安となり、リスク選好度の高まりとともに、スイス・フランのショート・ポジション(売り持ち)が積み上がっている。したがって反転のリスクが高まったと判断し、スイス・フランをアンダーウェイトから中立に引き上げる。長期的には、スイス国立銀行の利下げ幅はECBやFRBよりも小さいと予想する。

続きはレポートをご覧ください。

最高投資責任者

UBS Global Wealth Management

Mark Haefele

さらに詳しく

プリンストン大学で学士号、ハーバード大学で修士号と博士号を取得。フルブライト奨学生として、オーストラリア国立大学で修士号を取得。ソニック・キャピタルの共同創立者および共同ファンドマネジャー、マトリックス・キャピタル・マネジメントのマネージング・ディレクターを務め、チーフ・インベストメント・オフィスが設立された2011年に、インベストメント・ヘッドとしてUBSに入社。

ハーバード大学にて講師および学部長代理を歴任。市場動向ならびにポートフォリオ管理に関するハフェルの見解は、CNBC、Bloombergをはじめグローバルなメディアで定期的に取り上げられている。