マンスリーレター11月号

債券自警団の復活か?

クリントン元米大統領の政治顧問を務めていたジェームズ・カービル氏は次のような名言を吐いた。「もし生まれ変われるものならば、私は債券市場になりたい。誰をも脅かすことができるからだ」

2023.10.12

- 債券利回りの上昇:ここ数カ月の米長期国債利回り上昇を受けて、市場観測者は債券自警団が復活したのかと問い始めた。

- 成長が主な市場牽引要因:米国債利回りの見通しは、米連邦政府の財政赤字に対する不安よりも、米国の経済成長の今後の推移に左右されるだろう。

- 成長モメンタムは鈍化するのか?:今後については、米国の経済成長率が鈍化し、市場の関心がFRBによる2024年の金融緩和の見通しに向かうのに伴い、米国債利回りは低下すると予想する。

- 資産配分:債券を引き続きオーバーウェイトとする。グローバル株式は中立とするが、新興国株式のオーバーウェイトを維持する。

クリントン元米大統領の政治顧問を務めていたジェームズ・カービル氏は次のような名言を吐いた。「もし生まれ変われるものならば、私は債券市場になりたい。誰をも脅かすことができるからだ」

カービル氏の発言の背景には、当時の連邦政府支出の拡大の影響もあり、米10年国債利回りが、1993年10月から1994年11月までの間に5%近辺から8%を突破するまでに急上昇し、債券相場が大幅に下落した状況がある。このエピソードは「Great Bond Massacre(債券の大虐殺)」として知られるようになった。

今年の5月初旬から10月初旬までの間に、米10年国債利回りは3.3%から4.8%に上昇したが、その上昇分のおよそ半分は9月初め以降に起きている。ここに来て債券利回りは落ち着いてきたが、「債券自警団は戻ってきたのか?」という疑問は残る。

米国の財政状況についての懸念が高まっていることは事実としても、米国債利回りの見通しは、米連邦政府の財政赤字に対する不安よりも、米国の経済成長の今後の推移に左右されるだろう。

今後については、米国の経済成長率が鈍化し、米連邦準備理事会(FRB)が金融引き締めを終了して、2024年後半に金融緩和政策に転じるのに伴い、債券利回りは低下すると予想する。我々は、債券を投資家のポートフォリオにとって有効なヘッジ手段とみている。米国経済が景気後退に入るという我々の悲観シナリオでは、来年6月までの米10年国債のトータルリターンを19%と想定している。高クオリティ債も、満期まで保有すれば、限られたリスクで十分なリターンを得られる魅力的な機会を提供する。「ソフティッシュ・ランディング(揺れを伴う軟着陸)」を想定する基本シナリオでは、米10年国債利回りは3.5%まで下がり、リターンは13%になると予想している。

株式市場にも上昇の可能性があるとみている。米国市場はアンダーウェイトとしているが、基本シナリオではS&P500種株価指数が来年6月までに4,500に到達すると予想している。セクター別ではグローバルのエネルギー関連銘柄を選好する。バリュエーションが魅力的で、地政学リスクに対するヘッジ役も果たすからだ。

全体として、今はバランスの取れたポートフォリオで運用を開始するのに適した環境にあるとの見方を我々は変えていない。すべての資産クラスから魅力的なリターンが見込まれ、株式、債券、オルタナティブ資産の組み合わせによる分散投資効果も期待できる。

利回りの次の段階は?

「債券自警団」は1980年代に生まれた造語であり、財政政策が過度に浪費的とみなされると、国債を売却して警告を発する債券投資家を意味する。米財務省の借り入れ必要額の見通しが大幅に上方修正され、格付会社フィッチが米国債のAAA格付けを引き下げ、目先には政府機関が閉鎖されるリスクもある中で、債券自警団が再び注目を浴びているのも当然である。

しかし、市場に大きな影響を及ぼすこの恐るべき勢力ですら、自らの通貨と中央銀行を持つ国がデフォルト(債務不履行)を起こすリスクが高いとは考えていない。5年のクレジット・デフォルト・スワップ(デフォルトに対して求める保険の目安)は、米国のデフォルト確率が0.04%であると示している。

では、利回りには現在何が起きており、次はどうなるのだろう?

我々は米国債利回りを、全般的な経済成長の予想、FRBが経済データに基づいてとる金融政策(いわゆる「反応関数」)、市場のインフレ期待、そして需給関係の関数として考えている。

米国政府閉鎖により考えられるリスク

米議会は、10月初めに政府閉鎖をかろうじて回避した。しかし、連邦支出を賄う継続予算決議は11月17日までしか効力がない「つなぎ予算」であること、そしてその後にケビン・マッカーシー氏が米下院議長を解任されたことから、予算案に対する超党派の妥協がさらに遅れる可能性が高まっているため、秋半ばに政府閉鎖となる公算が大きくなっている。

政府閉鎖が起きても、当初の経済的影響は限定的となることが多いため、市場はこれまでこうした出来事を冷静に受け止めてきた。しかし、政府閉鎖後3週間が過ぎ、連邦職員の給与が未払いとなると、影響は次第に大きくなる可能性がある。例えば、2018年12月~2019年1月まで続いた前回の政府閉鎖の際には、航空交通管制官の一部が不在となったため、米国の一部の空港が一時的に閉鎖に追い込まれた。

債券利回りが上昇し、強弱まちまちの景気指標が発表されている現在の環境において、政府閉鎖に対する投資家の反応は、政府閉鎖に向かうまでの市場の安定度に大きく依存しかねない。政府閉鎖が起きた時に市場センチメントが既に悪化している場合は、これまでの政府閉鎖よりも影響が大きくなる可能性がある。ただし、いずれ両党間で予算案が合意に達すれば、市場は回復するとの見方を我々は変えていない。

米国債の需要は供給増に追いつくだろう

米国債の供給はこれまで高水準が続き、今後も変わらない見込みである

連邦政府の財政赤字を賄うために米国債が予想以上に発行されたことが、ここ数週間の利回り上昇に寄与してきた模様である。米財務省が7月31日に、7–9月期(第3四半期)の借り入れ必要額の見通しを2,740億米ドル引き上げると発表するまで、10年国債利回りは4%未満にとどまっていた。

借り入れ必要額がさらに大幅に上方修正されるとは予想していないものの、米政府の債券発行額は当面高水準が続くと考えられる。米議会予算局(CBO)は、財政赤字が2022年の約1兆3,000億米ドルから2023年には1兆4,000億米ドルへ、2024年には1兆7,000億米ドル、そして2025年には1兆8,000億米ドルにまで膨らむと見積もっている。

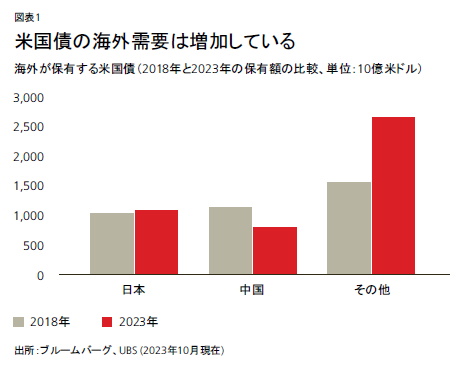

確かに、米国債の供給が増えれば、短期的に利回り上昇圧力となる可能性はあるが、米国債の追加供給に対する需要は今後も十分に強いというのが我々の結論だ。

続きはレポートをご覧ください。

最高投資責任者

UBS Global Wealth Management

Mark Haefele

さらに詳しく

プリンストン大学で学士号、ハーバード大学で修士号と博士号を取得。フルブライト奨学生として、オーストラリア国立大学で修士号を取得。ソニック・キャピタルの共同創立者および共同ファンドマネジャー、マトリックス・キャピタル・マネジメントのマネージング・ディレクターを務め、チーフ・インベストメント・オフィスが設立された2011年に、インベストメント・ヘッドとしてUBSに入社。

ハーバード大学にて講師および学部長代理を歴任。市場動向ならびにポートフォリオ管理に関するハフェルの見解は、CNBC、Bloombergをはじめグローバルなメディアで定期的に取り上げられている。