通貨市場

米ドルを見直す

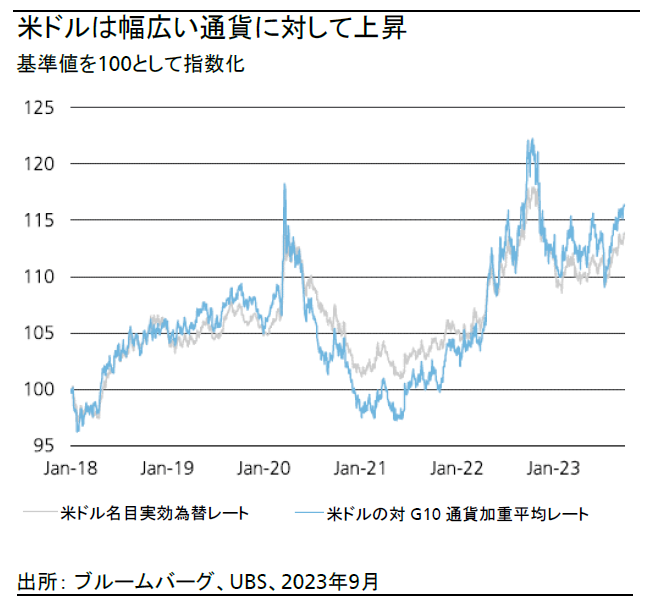

FRBが政策金利をより高く、より長く維持する意向を示唆したことで、米ドルが下支えされている。我々は米ドルが年末まで底堅く推移すると考え、主要通貨ペア全体で予想を変更した。

2023.09.26

- 直近の米連邦公開市場委員会(FOMC)で政策金利をより高くより長く維持する意向が示唆され、米ドルが下支えされている。対照的に欧州の主要中銀は総じて市場を落胆させている。

- 当月の見通しでは、米ドルが年末まで底堅く推移するとの見方に改め、主要通貨ペア全体で米ドルの予想を変更した。

- クロスカレンシーでは、エネルギー価格の上昇が追い風になるとみられるノルウェー・クローネ、豪ドル、カナダ・ドルの検討を勧める。

米ドルが再び「市場の人気通貨」になっている。主要中央銀行がよりバランスの取れたフォワード・ガイダンス(政策金利の先行きの方針)を示しているのに対して、米連邦準備理事会(FRB)は「タカ派的な据え置き」を市場に発信しているからだ。また、G10諸国通貨の中には過去1カ月に、上昇見込みの高い通貨として浮上したものもある。資源国通貨は米ドルに対して底堅く推移している。対照的に、低利回りで流動性も低い通貨のパフォーマンスは低迷している。

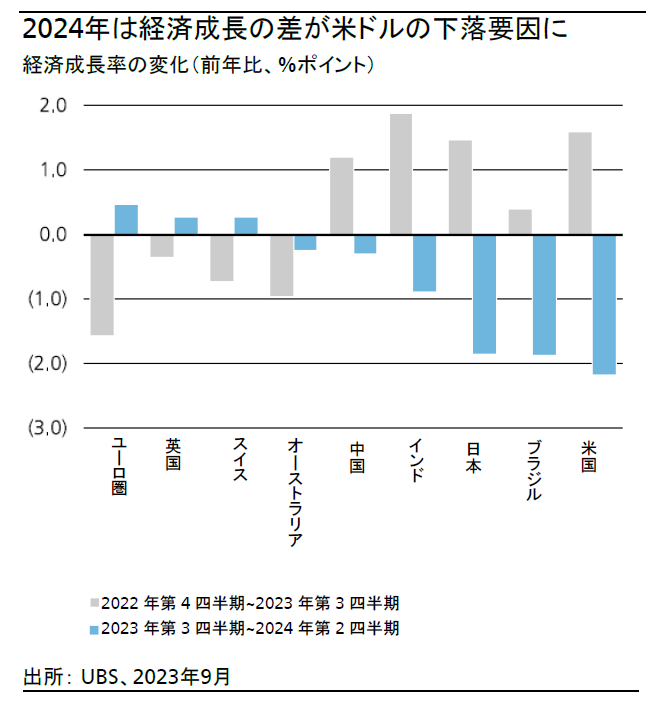

ここ数週間の動きからわかるように、追加利上げの余地があるからといって、必ずしもそれが自動的にその国・地域の通貨の強さを保証するわけではない。それと同様に重要なのは、根底にある経済成長の見通しだ。欧州通貨を見ればわかるように、景気後退のリスクがある限り、政策決定が「ハト派的な利上げ」だろうと「タカ派的な据え置き」だろうと、市場に与える印象は弱い。その意味で、米国は今しばらく金利上昇に耐えられる唯一の国だろう。だが同時に、FRBは経済指標がさらに強まることがない限り、追加利上げに消極的であることも明らかだ。米国の政策金利がより高く、より長く維持される状況を踏まえ、我々は再度、米ドルの予想下落幅を大幅に縮小した。年末までは米ドルが足元の水準から大きく下げる可能性は低いとみる。とはいえ、米国の国内総生産(GDP)成長率が来年減速するにつれて、最終的には米ドル安に転じるだろう。クロスカレンシーでは資源国通貨に妙味があるとみており、高金利の新興国通貨に選別投資する。

米ドルの見直し

米国はその他地域と比べて金利が高く景気も底堅いことから、この2カ月は、米ドルが他の通貨に対して軒並み上昇している。米長期金利を押し上げた原因は、景気サプライズ(経済指標の市場予想からの上振れ)によるところが大きいとみている。市場が予想するFRBのターミナルレート(利上げの最終到達地点)は安定してきているが、FRBがより高くより長く金利を維持すると示唆したため、来年の利下げ織り込み幅が縮小した。

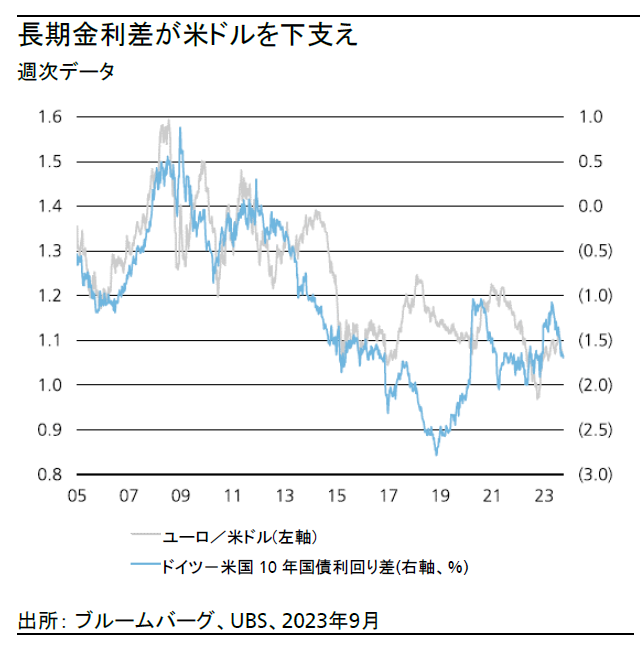

インフレ率は世界的に減速傾向にあり、2023年10–12月期(第4四半期)までに政策金利の引き上げは終了すると予想している。市場は目下、来年以降いつまで足元の金利水準が続くかを探っている。こうした背景から、我々は、為替市場は経済成長に関するニュースに大きく左右されると考える。足元の経済が今の金利水準に耐えられると投資家が確信すれば、各通貨は底堅く推移すると予想する。

直近のマクロ経済指標を考えると、FRBが欧州中央銀行(ECB)よりも先に利下げに踏み切るとのシナリオは描きづらい。よって、米ドルが対ユーロで一段と上昇するリスクがあり、ユーロ/米ドルは1.05を再び割り込む可能性がある。米国経済には鈍化の兆しが見え始めたが、GDP成長率は想定や主要国の水準を大きく上回っている。欧州と中国の景気関連指標は鈍化しており、市場期待に沿うものではない。

欧州と中国の経済および通貨について市場が確信を深めるには、GDP成長率に関する好ましい材料が必要だ。特に欧州については、景気がすぐに好転するとは期待しにくい。先進国で新たな製品在庫の積み増しサイクルが始まるには、マクロ経済指標の改善やエネルギー価格(天然ガスと原油)の下落が必要だ。だが、どちらも年内に実現する見通しは低い。

とはいえ、最近の追加政策など、中国当局による不動産セクターやマクロ経済の安定化策が実を結べば、米国以外の経済成長をめぐる地合いが改善し、ユーロ、英ポンド、豪ドルといった景気感応度の高い国の通貨に追い風となるだろう。また、欧州と中国のGDP成長率予測が低ければ、想定外に上振れする余地も残っており、短期的に米ドルの勢いが削がれる可能性もある。

長期的な考察

短期的な米ドル高にもかかわらず、年末までに余剰貯蓄が底を尽き金利負担が米国の消費支出に重石となることが予想されることから、米国の経済活動は減速するとみられる。言い換えれば、欧州と中国はすでに底を打ったが、米国経済はまだ底打ちしていない。よって相対的な景気状況の違いは依然残っており、それが2024年上期に米ドルに逆風となるだろう。

米国経済の鈍化のスピードもまた重要だ。2024年の米大統領選挙を前に、強い消費需要や財政支出によって米国経済の減速が引き続き緩やかなペースにとどまるなら、現在の市場の利下げ期待が後退する可能性もある。そうなれば、市場は来年の利下げ見送りを完全に織り込むだろう。当面はこれがリスクシナリオである。

反対に、米経済がハードランディングに向かい、リスク資産が売られる展開となれば、米ドルは一時的に上昇する可能性がある。米ドルはリスクオフ局面で上昇する傾向にあるからだ。だが、これが起こるには出発点もまた重要だ。米国例外主義に支えられ割高になっている米ドルがリスクオフの流れから大きな恩恵を受ける可能性は低い。また、仮に米国経済の失速が、すでに成長に陰りが見える米国以外の国・地域の景気悪化を加速する場合や、欧州の地政学的情勢が悪化する場合にも、この状況は一変するだろう。

このように、マクロ経済と地政学的状況の組み合わせが変わることで、米ドルはさまざまな道筋を辿る可能性がある。しかし、米ドルの最終地点は明確になったとの見方に変わりはない。つまり、2024年にFRBが50~100ベーシスポイント(bp)かそれ以上の利下げを行うと、金利差という米ドル高の要因が薄れ、最終的に米ドル離れが進むだろう。為替市場は、足元では、双子の赤字のような構造的な米ドル安要因にほとんど注意を払っていないようだが、こうした問題は依然として顕在だ。だが、米ドル反転のポジションを取るには、まず米ドル高の勢いが止まり、米国のマクロ経済指標が転換することが必要だ。

資源国通貨にやや底堅さがみえる

経済成長率の格差に加えて、エネルギー価格の上昇や、主要コモディティ(鉄鉱石とコークス用炭)価格の上昇も為替相場の変動要因となる。米ドル/カナダ・ドル、米ドル/ノルウェー・クローネ、豪ドル/米ドルに対するコモディティの直接的な影響はむしろ限定的かもしれない。米国はエネルギー価格上昇の恩恵を受けるようになったからだ。ただし、国際収支に対する影響が、経常収支全体の状況を変えるとは予想していない。

原油や主要コモディティ価格上昇の為替相場への影響がより明確に確認できるのは、クロスカレンシーだ。ここ数週間、カナダ・ドル、豪ドル、ブラジル・レアル、ノルウェー・クローネは、ユーロ、英ポンド、スウェーデン・クローナ、円に対してアウトパフォームしている。

為替予想の変更

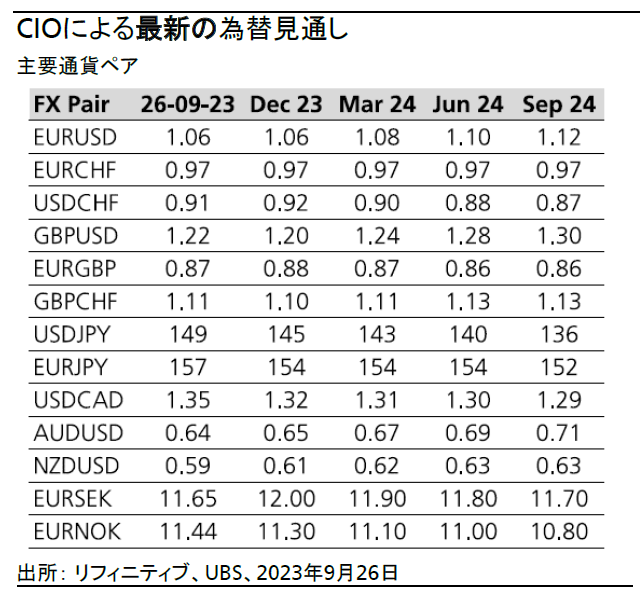

米国経済が一段と底堅さを示す中、より高くより長い米金利のリスクを反映するために、我々の米ドル安予想をさらに縮小する。新しい予想では、年末まで米ドルは主要通貨に対して横ばいで推移するとみている。更新した2023年12月の予想はそれぞれ、ユーロ/米ドルが1.06(従来は1.12)、米ドル/スイス・フランが0.92(同0.87)、英ポンド/米ドルが1.20(同1.29)である。また、アジア太平洋通貨については、年末のドル円の予想を145円(従来は142円)、豪ドル/米ドルを0.65(同0.66)とする。短期的には米ドルがさらに上昇するリスクが高まっているため、ユーロ/米ドルは一時的に1.05の支持線を割り込み、米ドル/スイス・フランは0.92を上回り、英ポンド/スイス・フランは1.20を下回る可能性がある。

米ドルの長期的見通しについては、依然として米ドルは来年ピークを打ち、その後いくぶん米ドル安方向に進むと予想する。この見通しを反映して、2024年9月の予想をそれぞれユーロ/米ドルを1.12 (従来は1.16)、米ドル/スイス・フランを0.87(同0.84)、英ポンド/米ドルを1.30(同1.36)とした。この見通しの実現には、欧州が景気後退に陥らず、中国経済が安定することが必要だ。

実際、中国では、ここ2カ月の間に繰り出された一連の財政および金融刺激策のおかげで国内経済指標にいくぶん底打ちの兆候が見られる。これが、豪ドルの相対的なアンダーパフォームはピークを過ぎたとの我々の見方を裏付ける。日本については、日銀が2024年第1四半期に長短金利操作(イールドカーブ・コントロール)を撤廃し、第2四半期にマイナス金利政策を解除する可能性があるとみている。これらを判断材料に、来年は、クロスカレンシーで、豪ドルと円がアウトパフォームする見込みがあると考える。